强者恒强,固废之王:从WM的发展来看美国固废行业的发展环境与机遇(多图多数据)

文章导读

美国废物管理公司 (Waste Management, Inc.,以下简称WM)成立于1968年,经过多年的成长和发展,从数个小型垃圾收集站逐步发展为全球固废的绝对龙头。公司在目前在美国和加拿大地区为市政、商业、工业及居民客户提供废品管理服务,包括收集、转运、再利用、资源回收服务。

从WM的发展来看美国固废行业的发展环境与机遇,这些又对中国的固废行业有着哪些启迪?

作者:殷中枢,郝骞,王威

固废领域的绝对王者

美国废物管理公司 (Waste Management, Inc.,以下简称WM)成立于1968年,经过多年的成长和发展,从数个小型垃圾收集站逐步发展为全球固废的绝对龙头。公司在目前在美国和加拿大地区为市政、商业、工业及居民客户提供废品管理服务,包括收集、转运、再利用、资源回收服务。

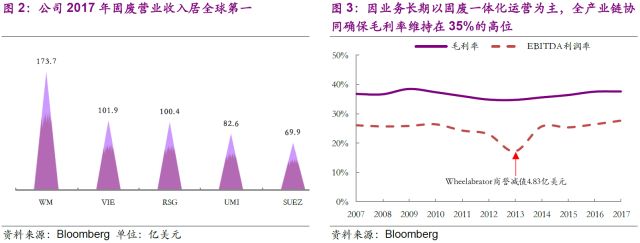

截止年5月23日,WM市值达357亿美元。公司年垃圾处理量高达1.13亿吨,实现营业收入145亿美元,EBIT和EBITDA分别为26和40亿美元。公司年固废营业收入居全球第一,领先第二名威立雅达70%,而这一切都建立在公司仅在美国和加拿大运营的基础上,充分展现出公司在固废领域的绝对统治力。

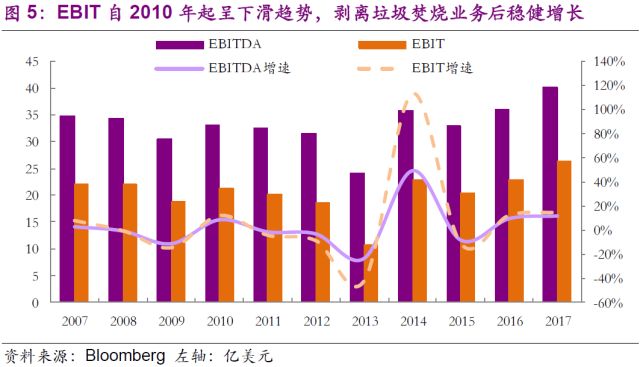

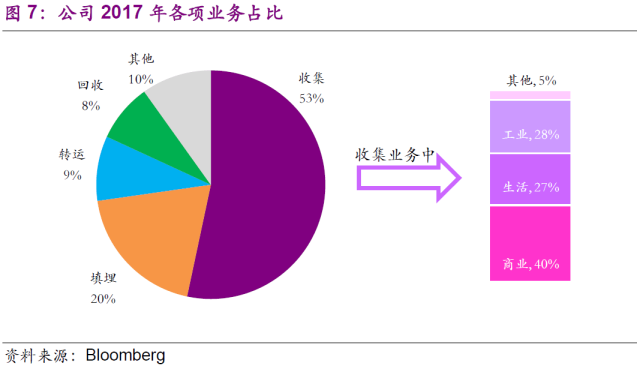

2000年以来,美国固废市场成熟,公司盈利稳定,形成以环卫为主、多元化协同发展的业务模式。年剥离垃圾焚烧业务后,公司盈利能力持续增强。

公司的核心业务是垃圾收集转运填埋一体化的传统运营模式,占营业收入比重稳定维持在85—90%之间;原本可以带给公司稳定收益和现金流的垃圾焚烧业务营业收入和利润自年起随着垃圾焚烧上网电价的走低而持续下滑,最终被剥离。

由于金融危机和垃圾焚烧电价下降等多重因素共同作用,公司ROE自年起逐步走低。随着多个长期垃圾焚烧发电合同的到期,公司需要重新按照市场价格续签合同,经过慎重评估后,公司在年确认了高达4.83亿美元的Wheelabrator公司商誉减值,在营业收入略有增长的情况下,将公司EBIT从年的18.5亿美元直线拉低至10.8亿美元,带动公司营业利润率跌破10%,ROE也降到不足2%。虽然年Wheelabrator营业收入有所增长,但是站在公司长期战略性角度考虑,垃圾焚烧业务已不再属于公司核心业务。公司最终于年正式出售Wheelabrator子公司及其全部垃圾焚烧业务。经过年的剥离阵痛后,公司营业利润率和ROE重新回到历史高位。

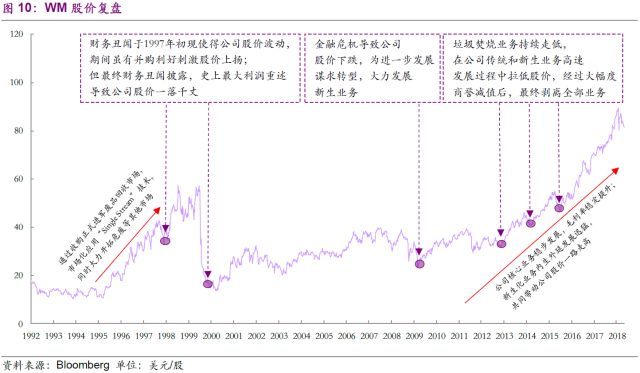

公司的发展之路并非一帆风顺。通过1970—1990年间的大肆并购扩张,从传统的收集转运领域拓展到回收、危废等市场,公司成功成为全球第一的固废公司。但因扩张过快、战略不当等因素,公司在1999年被市值和营业收入远小于自己的USA Waste Services Inc并购,财务丑闻事件最终被披露也使得公司股价一落千丈。合并后的公司并没有从此一蹶不振,而是通过不断优化公司经营策略,聚焦核心主业的同时大力发展新生化业务,引领公司一路走高至目前的近400亿美元市值。

鉴于市场已经从时间历史发展层面对公司有了较为清晰的阐述,本文将试图从公司在整体发展过程中的“外因内策”——外因即美国整体经济及市场在公司发展过程中的变迁,内策即公司在发展过程中内部制定的三个决定性策略,两个层面进行更加细致的分析,以期换一个角度解析WM的发展之路,从而为我国固废行业及公司的发展提供另一种思路的意见。

美国固废产业

二战后蓬勃发展

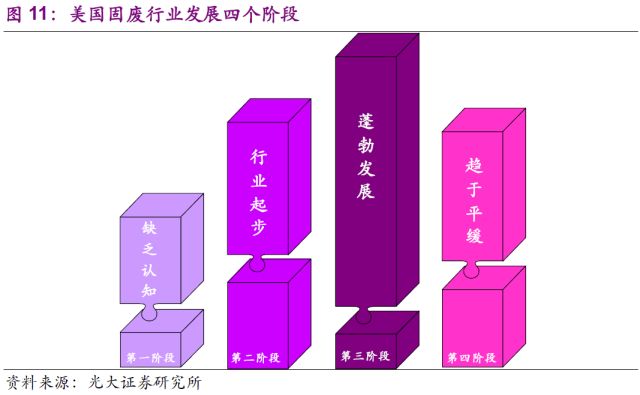

美国固废行业伴随着美国整体的经济的发展变化经历了“缺乏认知”(两次工业革命—1930s),“行业起步”(1930s—二战结束),“蓬勃发展”(二战结束—1980s)和“趋于平缓”(1980s—至今)的四个阶段。经过比较分析,我们认为第三第四阶段更贴合中国的实际并且可以发掘出参考意义,所以我们将着重描述“蓬勃发展”和“趋于平缓”两个阶段。

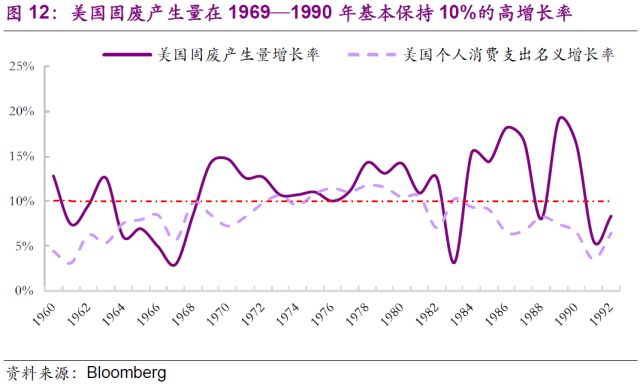

2.1、固废增长率与消费支出增长率相关性强

二战后,美国新技术革命的推动(主要原因)与国民经济的军事化(越南战争)极大地刺激了经济的增长。利用战后经济优势地位和国外廉价资源(石油等),美国的现代跨国公司大力拓展世界市场,极大地获取高额利润,使得美国国内经济持续发展,西部和南部呈现繁荣之象并且造就了一个黄金时代。高速发展的黄金时期,美国居民生活水平持续提高,个人消费增速明显,进而带动固废量持续走高,这段时期也是固废行业蓬勃发展的第三阶段。

然而伴随着美国在越战时期采取不恰当的宏观经济政策,整个美国经济开始进入一个衰退期,石油危机、生产停滞、通货膨胀、失业严重、物价上涨等因素造成了整个经济发展的滞胀,公司固废处理量走低主要受制于美国经济增速放缓,固废行业随着宏观环境弱周期的来临进入平缓发展期,美国的大型固废公司也在这段时间开始通过开源节流等方式保持公司持续发展。

2.2、《固体废物处置法》催化行业快速成长

政策法规和市场的发展相互制约、相互影响。市场的发展过热或过缓会促使政策法规的出台,而政策法规的出台也会影响市场的长期走向。需要注意的是,因为政策法规出台而带来的一系列变化调整需要时间的调和,所以行业变化有时候会相对于法律法规的出台有一定滞后性。所以我们在梳理政策法规的发展时,相关法律法规出台的时间会早于固废发展的相应阶段。

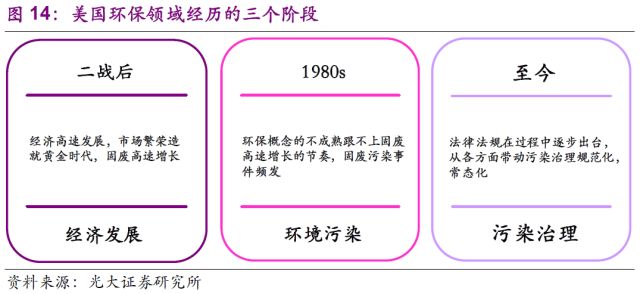

和其他发达国家一样,美国在环保领域同样经历了“经济发展—环境污染—污染治理”这一过程,而这三者之间的脉络基本对应固废行业的第三,四阶段。在这两个阶段之前美国出台的一系列法规,先后帮助固废行业的完善成长以及促使其朝着平稳可持续健康的发展业态前进。

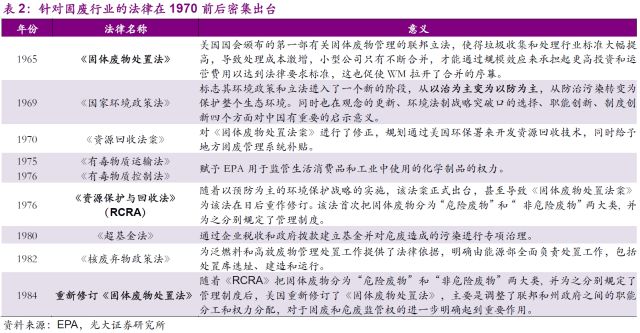

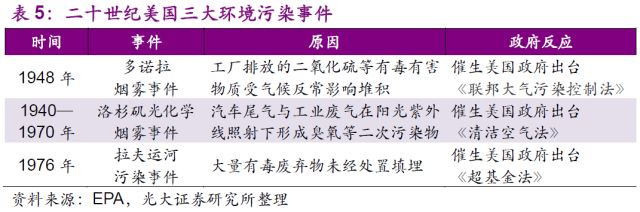

美国是目前世界上发达国家中环境法规体系最完善的国家之一。已形成了由几十个法律、上千个条例组成了庞大、完整、严格的法律法规体系。20世纪50年代前后,由于环境污染事件增多,美国开始重视联邦的污染防治立法,先后颁布了《联邦水污染控制法》、《联邦大气污染控制法》等多个环境细分领域的纲领性法律法规。

虽然以上法律法规的颁布和公司所处的固废行业并无太大的关联,但这段时期环保领域法律法规的密集出台,拉开了美国政府正式通过行政干预环境治理以及扶持环保产业崛起的序幕,对固废行业的发展打下了坚实的基础。

在水、大气领域指导性文件陆续出台之后,美国固废领域的纲领性法律法规—《固体废物处置法》最终于1965年正式颁布。作为固废领域的指导性文件,该法案不仅为未来该领域法律法规的制定搭好了框架,更重要的是,它大幅提高了垃圾收集和处理行业的标准,在扩大固废行业市场份额的同时,也导致了成本的激增。小型公司只有通过不断地合并,才能通过规模效应来承担标准提高带来的高额投资和运营费用。这也拉开了WM并购的序幕。

各类固废法案出台后,固废市场在经济增长和政策引领的双重助推下成长。但由于环保概念的不成熟、法律法规的不健全、行业发展的不规范等因素的存在,导致市场在高速发展的同时污染事件频出。市场发展带动固废领域的环保政策在1970年前后密集出台。

随着法律法规的逐步完善,市场发展更加规范有序,环境污染事件也随之缓解。年出台的《减少过度期限义务法案》中要求EPA减少对于固废行业相关法律法规的修订频率,标志着固废行业的监管由行政手段逐步转为市场手段。

2.3、成熟技术为固废综合管理发展提供有力支撑

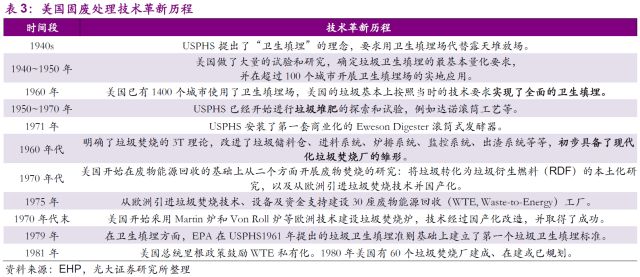

固废行业的技术发展同样是制约市场和公司发展的另一个决定性因素。早在1940年,美国公共卫生署(USPHS)便开始推行了一系列固废处置的技术性试验,从“卫生填埋代替露天堆放”,到“垃圾堆肥的探索和试验”,再到“垃圾焚烧”,最后到了如今大力推广的“废物能源回收”的综合利用。

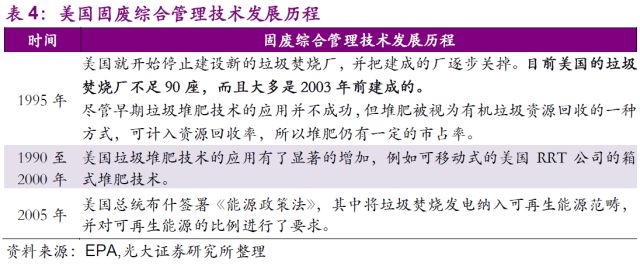

随着居民日益重视身边的居住环境,垃圾焚烧带来的领避效应日益凸显。美国各州不得不逐步要求停止建设新的垃圾焚烧发电厂,同时大力开展垃圾堆肥和填埋场沼气发电等再生能源技术的研发和应用。二十世纪90年代前后,美国正式进入固废综合管理阶段。

2.4、社会,环保发展的决定性因素

环保治理的投资随着时间累积日益增长,发达国家的政府已逐步意识到“先污染后治理”的成本要远高于一开始就以“对环境负责”的态度处置废物。经历过1948年的多诺拉SO2污染、1940—70年间的洛杉矶光化学污染、以及1976年的拉夫运河废物污染等事件后,公众对环境治理的呼声达到了顶峰。美国政府在出台相应法律法规规范环保行为时,对环保处置设施的要求也在不断的提升中。

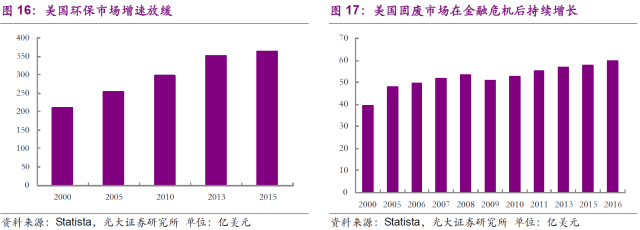

随着环保处置设施要求的日益提升,环保市场也在稳步扩大。美国环保市场从年的亿美元发展到年的3631亿美元,但增速近年来有所放缓。固废市场在年受金融危机影响有所下滑后,重回增长轨道。

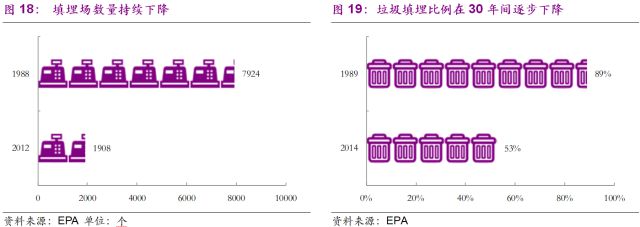

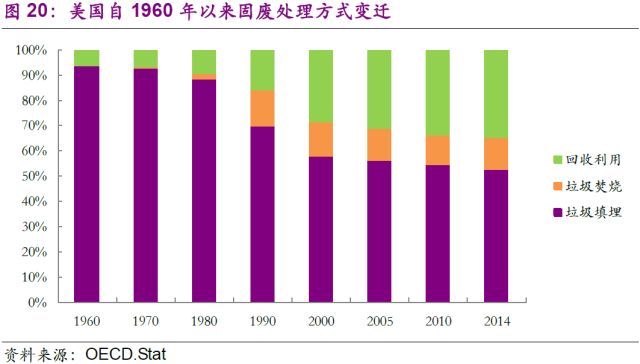

固废行业蓬勃发展也带来了处置方式的变化。随着一系列垃圾填埋场污染事件的发生,美国公众对于垃圾随意填埋这种简单粗暴处置方式的不满因信息化网络化的发达而被无限放大。多方因素导致美国政府逐步关停垃圾填埋场并减少垃圾填埋量。美国的城市固体废物填埋场从1988年的7924座逐步减少为年的1908个,送至垃圾填埋场的垃圾占比也由1989年的89%下降到年的52%左右。

垃圾填埋比例稳步下降,固废再生利用比例持续上升。自1976年《RCRA》颁布以来,美国政府对垃圾回收处理方式的重视程度日益增长,1980仅有不到10%的垃圾被回收,逐步发展到年的34%。

但是需要注意的是,从年至年间,垃圾回收的比例仅增长了0.6%。这主要有两方面原因:一是垃圾分类的宣传教育并没有足够的普及,民众的垃圾分类意识虽逐步增长,但增速自年后逐步放缓;二是垃圾分类意识不足带来了末端垃圾分类不完善,导致高额的成本发生在垃圾回收分拣环节。同时,因垃圾焚烧存在成本较高,领避效应等不利因素,使得美国垃圾焚烧处理方式占比自年起基本稳定在13%左右。回收利用和垃圾焚烧的增长停滞共同导致了垃圾填埋仍然是美国占比最高的垃圾处理方式。

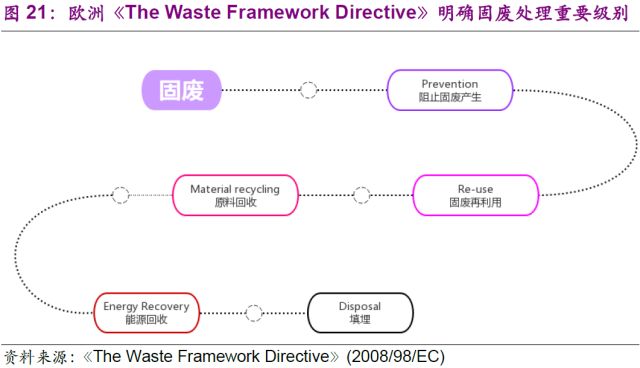

如果分析中国、美国、日本/西欧在固废行业的发展,基本是逐渐完善固废最大化利用产业链的过程。中国的垃圾填埋和垃圾焚烧技术已经相对成熟,国家在《“十三五”全国城镇生活垃圾无害化处理设施建设规划》中也规定了年城市垃圾无害化处理达到100%的指标要求。但是在处置前端的垃圾分类,以及后端的回收利用,中国距发达国家仍有较大的差距。美国拥有完善的固废收运和处理系统,但是由于前端垃圾分类的不彻底,导致后端回收利用率受限。日本/西欧则是目前行业发展金字塔的顶端。两个地区拥有完善的前端垃圾分类和收运转运体系,垃圾焚烧和循环再造业务则是两个地区后端处置的不同特色。

进一步对比我国和美国固废行业发展,我们已经基本完成了垃圾处置集中化和无害化处理率提升的阶段,目前正在进一步提高垃圾焚烧和回收利用处理固废占比,取代填埋处理规模的时期,正好与美国1980s到2000s所经历过的“大规模去填埋”阶段相吻合。我们后续的研究重点也会放在WM在这段时期的发展以及决策上,以期能给国内龙头更多的启发。

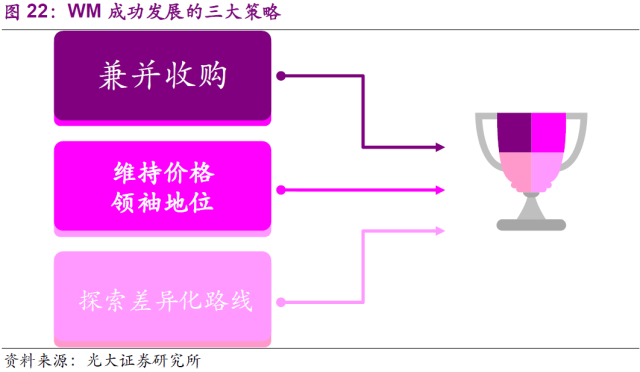

三大策略确保WM高速发展

纵观WM发展的历史,它既享受到外部经济和行业高速发展所带来的广阔市场,也需经历经济危机和市场转型所带来的阵痛。公司为抢占市场份额,稳固龙头地位,实现股东最大化方面做出了多方面努力,制定了各类执行策略以期达到目标,而我们认为其中最重要的是三项策略,也是我们将进一步细致分析的,即兼并收购,维持价格领袖地位,以及探索差异化路线。

3.1、策略和时机共同决定兼并收购策略的成功与否

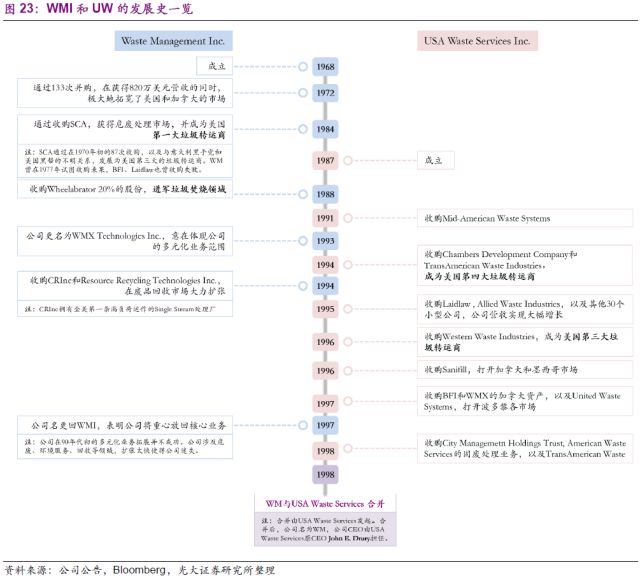

纵观WM的发展史,兼并和收购一直贯穿其中。改变公司历史的一次兼并发生在1998年,公司与USA Waste Services Inc.(以下简称UW)合并,新公司名称保留为Waste Management。值得注意的是,本次兼并的提出方并不是当时全美第一的固废龙头WM提出,而是由当时全美第三的UW提出兼并,同时新公司的CEO也由原UW的CEO担任。为了更好的分析WM的并购发展,我们将分别研究WM(合并后),原WM(以下简称WMI),以及UW分别的发展并购史。

3.1.1、WMI,对的战略,错的时机

WMI的成长十分迅猛,借着美国个人经济发展和固废行业发展的东风,公司从1968年成立开始,通过十分激进的收购策略收购了全美各地的小型垃圾收运公司。公司在1971年成功上市,并在1972年进行了多达133次收购,营收提升至8200万美元。在1984年,公司通过收购Service Corporation of America,在大力发展危废市场的同时,成为了美国第一大垃圾转运商。随后,公司先后通过1988年收购Wheelabrator和1990年初与Stone Container联合,分别打开了垃圾焚烧和垃圾回收的市场,至此确立了垃圾收集转运、垃圾焚烧、与垃圾回收利用“三轮驱动”的发展方式。

在美国成功扩张的同时,WMI也抓住了在国际市场上发展的机遇。1975年,公司通过与当地企业成立合资公司的方式,成功的打开了沙特首都利雅得的环卫市场,这也是世界上第一个跨国的环卫合同。这个合同的示范效应给了WMI世界范围的关注。1980年,公司先后成功进入了阿根廷、委内瑞拉、澳大利亚、部分欧洲国家,以及香港的危废及环卫市场,并于1990年成为了世界最大的固废龙头。

进入90年代,公司不满足于现有的业务模式,意图通过继续的并购开拓多元化市场。然而结果却超出了公司的预想。公司于1993年更名为WMX Technologies,意在体现公司多元化的业务范围。通过收购,公司先后进入危废、石棉移除、金属腐蚀处理、甚至是草坪养护市场。与之前的垃圾焚烧和垃圾回收不同的是,上述行业在初期均需要大量资金投入,回报却极其有限。公司的多领域扩张在一开始收到了回报,股价从1993年初的8.87美元一路上扬至1997年初的18.86美元,涨幅达112%。

然而随着以上业务过多的占用了公司的现金流,且利润率并不理想,带动公司营业收入在1997年整体走低。虽然公司在1997年更名回到WMI,表明公司将聚焦主业,并且计划变卖掉25亿美元的非核心且表现不佳的资产,但是当年多达11.8亿美元的亏损已经为公司次年被收购埋下了隐患。

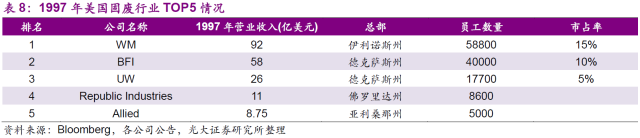

3.1.2、UW,聚焦核心业务带动公司高速发展

与行业龙头WMI相比,UW则是固废行业的新生力量。1984年UW成立之时,WMI已经是全美第一大垃圾转运商。然而,UW通过采用与WMI初期发展相同的策略,即通过大量的并购来抢占市场,扩张其核心业务,成功的在1996年成为了全美第三大的垃圾转运商。与WMI不同的是,公司并没有被有着广阔市场但成本相对较高的危废和垃圾回收业务所影响,而是坚持收购垃圾回收转运公司,在核心业务扩张的同时维持高利润。在1997年,公司虽然营业收入为26亿,远低于WMI的92亿美元,但是净利润267万美元使公司成为全美最赚钱的固废公司。

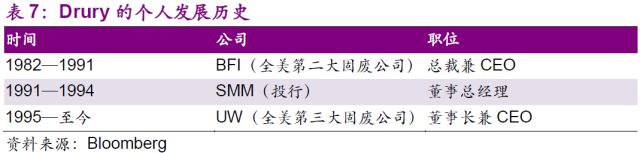

值得一提的是UW高速发展的源动力,公司CEO John E.Drury。作为Browning-Ferris Industries(以下简称“BFI”)的总裁兼COO,Drury用了10年时间引领BFI成为全美第二大固废公司的位置,然而因为不接受公司CEO大力发展垃圾回收行业的决定,离开公司并于1994年担任UW的CEO。Drury仅花了3年时间,通过1995年的5次大型收购,以及1996年的30次小型收购,将公司的营业收入从1994年的434万美元大幅增长至1997年的26亿美元,增速高达598倍。

3.1.3、WM,重整旗鼓后实现腾飞

并购,意料之外,情理之中

UW在1998年正式提出的并购意向出乎大多人的预料。虽然WMI在1997年亏损11.8亿元,但其营业收入和市值仍是当之无愧的固废老大;而UW在固废行业排名第三,营收更是只有WMI的不到1/3。但是我们认为,以下三个因素促使了这次并购的成功。

1. 利润,利润!

高营收和高市占率彰显了公司的龙头地位,但是对于董事会和股东来说,最核心的始终是利润。公司从1992年以来利润逐年下滑,多元化业务发展的模式并没有给公司带来预期的利润,在抢占市场的同时,亏损逐年加剧,并于1997年达到11.8亿美元的历史最高值。反观UW,在核心业务高速成长的同时保持了高利润率,1997年的267万美元净利润达到历史新高,也是当年美国最赚钱的固废公司。

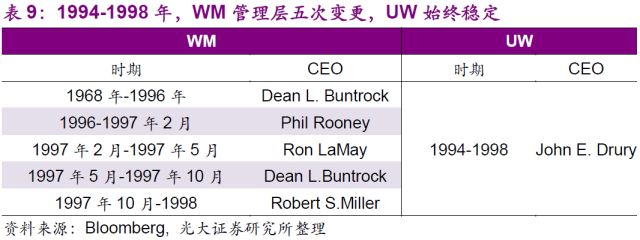

2. 管理层的差距

WMI的创始人H.Wayne Huizenga和Buntrock带领公司通过100余次收购成功登上美国固废公司之巅。当Huizenga于1984年离开公司后,Buntrock大力发展其他业务和海外市场,带领公司持续发展为全球第一的固废公司。然而当Buntrock于1996年退休后,公司在短短2年间更换了多达4次CEO,管理层的紊乱带来决策的混乱,公司利润持续走低。在WMI内患重重的同时,UW却在Drury 1994年上任后飞速发展,营业收入和净利均实现阶梯式增长。Drury曾在WMI的竞争对手BFI公司任职总裁达10年之久,对WMI可谓知根知底。WMI新CEO Robert Miller上任伊始,Drury便通过电话形式询问了并购的可能性,开启了并购的操作。

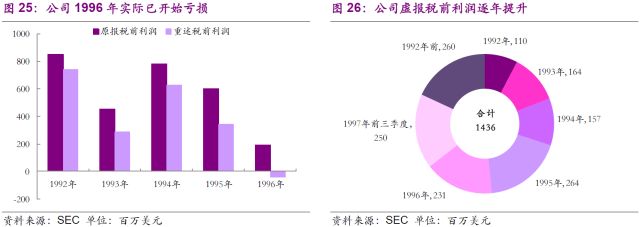

3.丑闻的刺激

WMI于1998年2月公布了震惊全美的虚增利润丑闻,公司承认在1992年至1997年前三个季度,通过改变折旧方法,混淆资本性支出与收益支出,利用收购随意计提环境准备,以及少计其他准备等方法,虚增税前利润总额达14.3亿美元(SEC通报数字),虚报比例近50%。公司同时宣布将在1997年计提17亿美元的资产减值准备,这也是当时全美最大的利润操纵舞弊案。丑闻被揭露后,公司的名誉瞬间跌入谷底,带给UW趁虚而入的绝好机会。

两家公司于1998年正式合并。合并后的CEO由原UW的CEO Drury担任,名称保留原WMI名称,WM在美国固废市场的占有份额也增长至20%,公司开始了第二轮的发展。

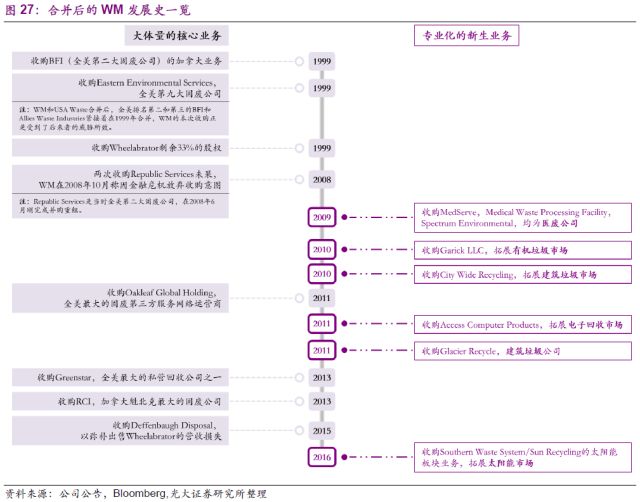

合并后的发展,还是收购

合并后的WM,先要处理好WMI留下的各种隐患。公司花了一年的时间,处理好了虚增利润的丑闻,两个公司合并后业务的重组及人员的更迭后,在1999年底开始了新一轮的收购计划。

合并后的WM并没有完全摈弃原WMI的收购思路,在原有垃圾收运转运的基础上,利用公司在危废和垃圾焚烧、回收领域既有的基础,重新拓展以上领域;同时,公司也在积极谋求转型,将目光锁定新兴业务市场。WM的收购策略分为以下两种:

一是收购大体量的核心业务。

公司核心业务在美国已占据领先地位,合并后,公司先是迅速拿下了BFI(全美第二大固废公司)的加拿大全部业务,紧接着又收购了全美第九大固废公司Eastern Environmental Services。公司在稳固开展自有优势垃圾收运业务的基础上,先是在1999年收购公司垃圾焚烧领域支柱Wheelabrator的剩余33%股权,随后分别在年、年收购全美最大的固废第三方服务运营商Oakleaf Global Holding和私营回收公司Greenstar,稳固提高公司在垃圾收运、垃圾转运、以及垃圾回收等核心业务上的领先地位。

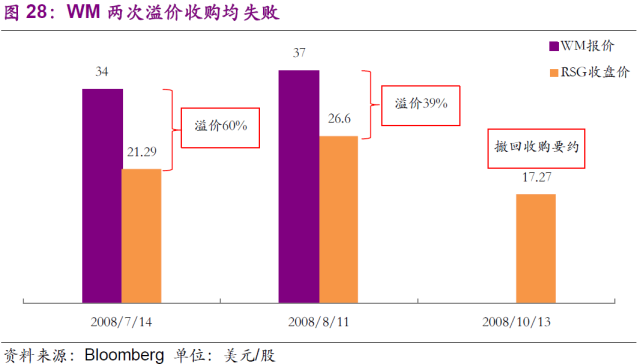

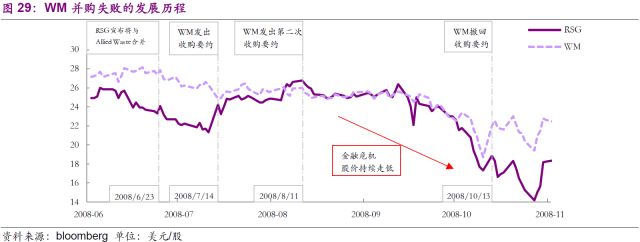

公司的收购之路也并不是一帆风顺,公司曾在年两次试图收购当时全美第二大固废公司的Republic Services(以下简称RSG)未果,并在当年10月宣称因金融危机而放弃收购意图。

值得注意的是公司发起收购的时间。年6月23日,RSG宣布将与Allied Waste合并,而当时Allied Waste和RSG分别是美国第二、第三大固废公司。消息宣布后一个月内,WM就向RSG提出了收购要约,但未能实现。

二是收购专业化的新生业务。

随着固废传统市场业务趋于饱和,公司也在积极求变。一方面,公司利用自有团队积极研发已有业务的转型,另一方面,公司先后在至年,通过多次收购成熟的专业化新生公司,拓展了医废、有机垃圾、建筑垃圾、电子回收等市场,并取得了一定成绩。需要注意的是,公司的以上收购虽涉及不同细分领域,但核心观念一致,即加大资源回收再利用,这也契合美国固废市场的转型,进一步优化完善固废处理全产业链发展。

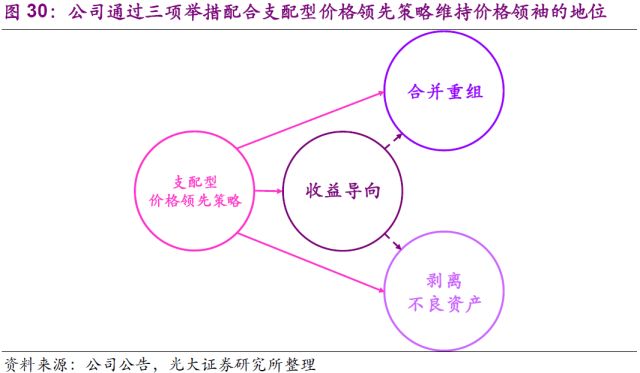

3.2、三举措维持公司价格领袖地位

价格领袖是指经由同业的龙头公司现行制定产品某一期间内的价格后,其它公司根据制定的价格,就其同质产品确定其价格。行业的竞争对手如果期望维持已有的市场份额,只能与领先公司制定的价格相匹配。WM在通过兼并收购占据统治性的市场份额后,利用龙头地位果断选择了支配型价格领先策略,进一步通过“收益导向策略”、“合并重组”、“剥离不良资产”这三项举措的实施维持其价格领袖的地位。

3.2.1、收益导向,价格领先的核心决策

WM采取了能够保障利益相关者的“收益导向策咯”,该策略把关注点更多放在收益而不仅是产出量上。在市场增长放缓,公司对营业收入预估不乐观的情况下,公司认为如果单纯追逐产量,有可能导致在原有业务增量不足的情况下,不得不通过降低价格的方式以期获取新生业务产量,而这种以低价换产量的方式与公司一贯的经营理念背道而驰。比起单纯看到产量的增加,WM更期望得到公平的价格和合理的市场份额。

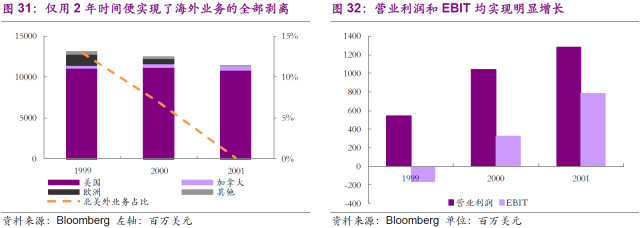

公司在1998年底合并后便坚决的采用了收益导向策略来优化公司业务结构,首当其冲调整的便是海外业务。北美外业务是助力公司成为全球最大固废公司的核心驱动之一,为公司带来了可观的营业收入。但是随着竞争的逐步加大,北美外业务的营业利润逐步下滑。公司仅用2年时间便基本完成了海外业务的剥离,这一切还是发生在美国和加拿大营业收入同步下滑的基础上,可见公司的决心。更值得称道的是,2年间公司营业利润实现了明显增长,股价也随之走高,充分体现出了收益导向策略的成功之处。

3.2.2、合并重组,核心在于减少支出

公司在发展过程中共经历过两次大规模的合并重组,一次发生在1998年因并购引起的合并重组,前文已有描述,在此不再赘述;另一次则发生在金融危机后,而这次半主动半被动式的合并重组,也给公司后续的发展提供了有利保障。

2009年1月,全球经济危机迫使公司进行进一步的裁员与重组。公司一方面通过大规模裁员实现长期的成本节约和避免养老金负债,另一方面通过合并业务提高收集业务线路的生产率来应对经济危机期间造成的产量下降。在WM的实地业务中,市场区域的数量从45个减少合并到25个,公司员工数量也从年的45900减少到年43400个。本次重组为公司未来每年节省了近1.2亿美元。

3.2.3、剥离不良资产,轻装上阵更有活力

剥离不良资产,一方面可以令公司充分聚焦核心主业,另一方面也与公司收益导向的原则相匹配。在固废市场增长放缓的大背景下,公司先后在年至年和年两个阶段进行了较大规模的不良资产剥离。

第一次剥离起始于年,WM于年三季度开始提出剥离盈利能力差的核心业务以及非核心业务资产的议题,并于年正式执行。公司在年主要剥离了公司的东部盈利能力较差的资产,出售资产收益0.33亿美元。次年剥离了南部盈利能力较差的资产,出售资产收益为0.29亿美元。公司的营收规模虽因资产剥离而略有下降,但毛利水平回归到了30%以上的历史高位。

第二次剥离则发生在年,公司退出了对中国市场的股权投资,同时剥离了全资子Wheelabrator公司以及全部的垃圾焚烧业务。

公司在年8月,通过其子公司Wheelabrator对上海环境集团(上海城投的全资子公司)进行了40%的股权投资,同时持续提供技术服务,以期打开中国广阔的垃圾焚烧市场。

然而,随着中国GDP增速自年起逐步放缓,固废市场的成长趋势也有所缓解。虽然中国对于固废业务的需求和服务价格的增长是公司极为看中的,但是同时也会面临两方面的问题:一是中国固废市场竞争激烈,WM作为外来者并不具有太多优势;二是固废行业的前期拓展需要长期且大量的投资来推动基础设施项目的落地,更多业务的开展和市场份额的扩张,有违公司聚焦北美主业的核心理念。所以公司在年正式退出了中国市场。

对Wheelabrator业务的剥离则属意料之外,情理之中。Wheelabrator作为公司绿色能源业务的核心子公司,长期为公司提供稳定的收益和现金流。截止年,Wheelabrator共有15个垃圾焚烧发电厂和4个独立电厂,年均垃圾焚烧量达740万吨,年均发电能力达768兆瓦,在全美垃圾发电行业处领先水平。然而随着垃圾发电行业的增速放缓,Wheelabrator自年起营业收入持续走低,营业收入占比也由巅峰时的6.1%下滑至5.0%。WM为了获得更充裕的自由现金流,可以对公司的核心固体废弃物业务进行进一步的投资布局,在年以13亿美元的交易对价将Wheelabrator进行了出售剥离。

进一步分析,Wheelabrator营业收入走低的核心因素是垃圾焚烧发电上网电价的持续下跌。再加上Wheelabrator原来签订的数个高于现上网电价的长期合同到期,需要按现行电价重新续签,公司认为Wheelabrator已无法为公司提供稳定的收益,并在年确认了高达4.83亿美元的商誉减值,随后于年宣布剥离Wheelabrator的全部业务。

3.3、新生化业务带动公司新一轮腾飞

公司的第三项策略是探索差异化路线。随着传统固废市场的日益成熟,公司开始在新生业务上发力。在保持传统收集/转运业务上体量和优势的同时,公司积极在绿色能源、特殊垃圾回收、以及太阳能研发等新生业务领域进行拓展。

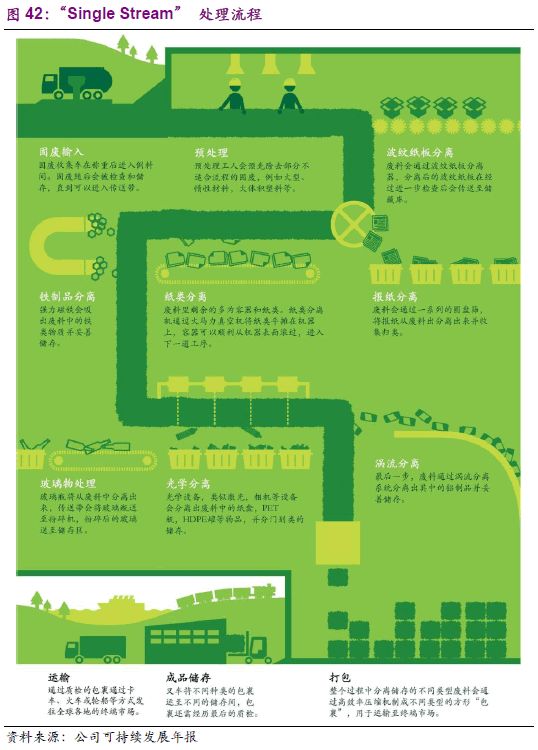

3.3.1、“Single Stream”发展稳固公司龙头地位

公司最为知名且成功的创新便是“Single Stream”回收。早在1990年初,公司便开始了“Single Stream”的市场研究。“Single Stream”有很多优点,它可以减少垃圾车运输时间和成本,减少人工劳力,提高居民回收热情,最重要的是它可以有效提高垃圾回收量多达40%。公司一直在扩大“Single Stream”的使用力度,截止年, 公司运营的96家回收厂中有43家使用“Single Stream”,占比近45%。

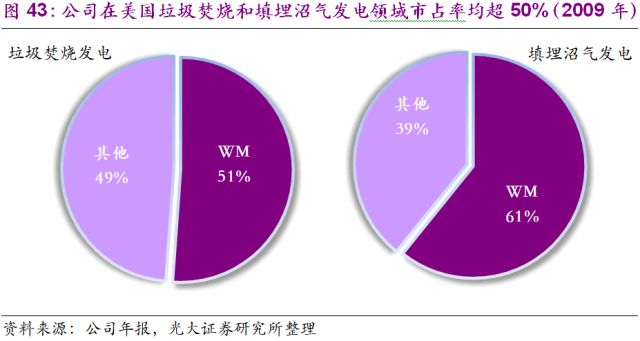

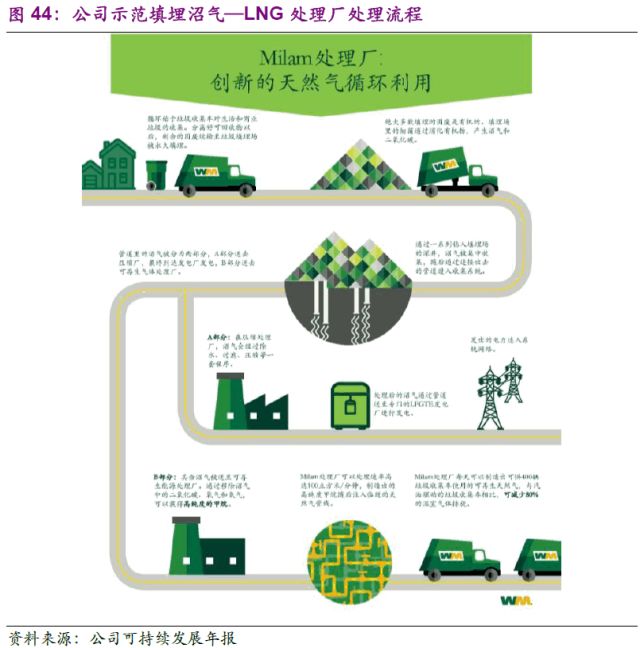

3.3.2、沼气—天然气,新工艺带来新收益

公司一直走在废物能源化利用的前列。公司在1980年建成了美国第一个商业化垃圾焚烧发电厂,并于1990年领先研发了填埋沼气发电的技术。截止年,公司的填埋沼气发电量占全美国填埋沼气发电量的60%之多,可见其在填埋沼气利用的市场霸主地位。

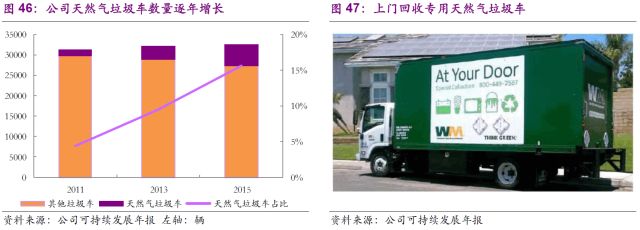

在此基础上,公司也在领先研究填埋沼气—天然气的市场化进程。公司先是于年在加州建立了全球最大的填埋沼气—LNG处理厂,随后分别于和年在俄亥俄州和伊利诺伊州建立了两座填埋沼气—压缩天然气处理厂。上述天然气的产出在两方面得到利用:一是用于公司自有的垃圾收集车(40%),二是进入天然气管网销售,在降低公司运营成本的同时也提供了一定营收。

3.3.3、电子回收和上门回收的有机结合

固废处理的源头来自于固废收集。公司依靠其在传统固废收集/转运上的龙头优势,在收集物的种类和方式上进行了优化:种类上,电子废物的分类化收集成为公司突破口;方式上,一站式上门回收成公司革新点。

1)电子废物回收

电子废物(手机、硒鼓、电脑等)随着科技进步的发展呈大幅上涨趋势。不得当的处理电子废物会造成严重的环境污染。公司通过整合原有家居用品的回收市场,将电子废物回收业务合并,形成了“产品回收集团”。“产品回收集团”通过邮寄小件,再销售,以及拆解再利用等三方面业务实现了电子废物的回收和再利用。在此基础上,公司通过与高级别的第三方处理中心合作,将该项业务拓展到加拿大,真正实现了北美地区的电子废物回收全覆盖。

2)上门回收

在电子废物回收业务加速发展的同时,其他危废处理也是公司关注的重点。公司的“At Your Door Special CollectionSM”正是专门为居民用户处理危废而推出的一站式服务。包括车用产品、电池、园林化学物质、特别是荧光灯等危废均可通过公司专用的危废收集车上门收取。公司的固废收集车(包括危废)也是公司的一大亮点,截止年,已有多达18500辆使用天然气驱动,在为环保服务的同时也真正做到了自我环保价值的体现。

3.3.4、建筑+有机,业务多元化发展打开新市场

在维持传统回收行业市场领先地位的同时,公司积极拓展其他领域回收,先后在建筑垃圾和有机垃圾(包括餐厨和庭院垃圾)领域实现突破,成功占据一定市场份额。

1)建筑垃圾

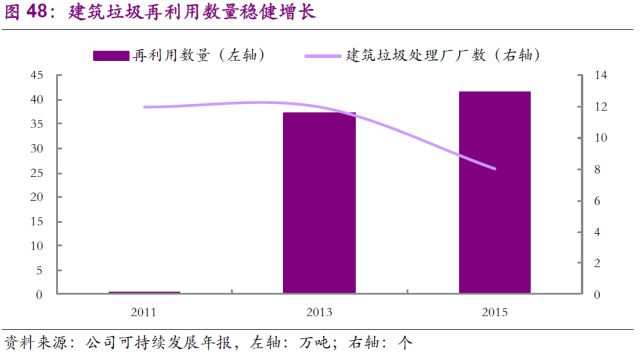

早在年初,公司便积极发展建筑垃圾的回收工作。公司在年至年间,通过10余家建筑垃圾回收厂占据了稳定市场份额,建筑行业的季节性高峰特性也为公司在夏季的营业收入做出了可观贡献。而在年,公司又创新式的推出了“分散回收跟踪工具”,通过跟踪使用在工程中的重复利用建筑材料,帮助工程项目方更好地完成绿色建筑的目标。截止年,通过跟踪工具的帮助,已有多达 41万吨的建筑垃圾得到回收或再利用,比年的37万吨增长10%。

燃煤电厂的飞灰收集也是公司关注的重点。美国的燃煤电厂如今采用“活性炭注入法”用以去除废气中的汞元素,而使用后的活性炭会随飞灰一起排出。对于一般飞灰,普遍做法是回收利用于混凝土中,但夹杂活性炭的飞灰由于碳含量增多,会对混凝土的耐久性有较大影响。公司通过新研发的“Carbon BlockerSM”飞灰回收系统,通过一次性安装在燃煤电厂后,利用液相化学和散装粉体处理的方法对燃煤电厂的飞灰进一步处置,提高其本身的质量后再行回收利用于混凝土生产中,以保证混凝土本身的耐久性。随着“活性炭注入法”在美国燃煤电厂的推广,公司在年研发的系统在年的处理飞灰量达100万吨,收入相较年已翻4倍,成为公司另一个可观的业绩增长点。

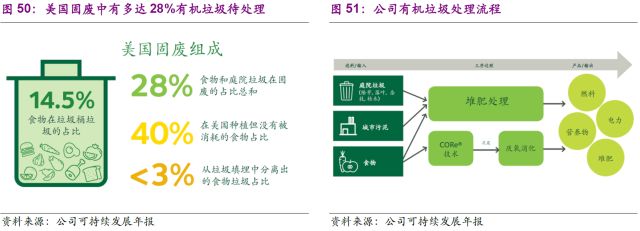

2)有机垃圾

公司的有机垃圾技术研究始于年,通过成功试点及推广,公司的有机物回收处理厂从年的单厂试点运营增长到年的36个投产使用,有机垃圾处理量从年的125万吨增长到年的250万吨,1年内便实现了翻倍增长。

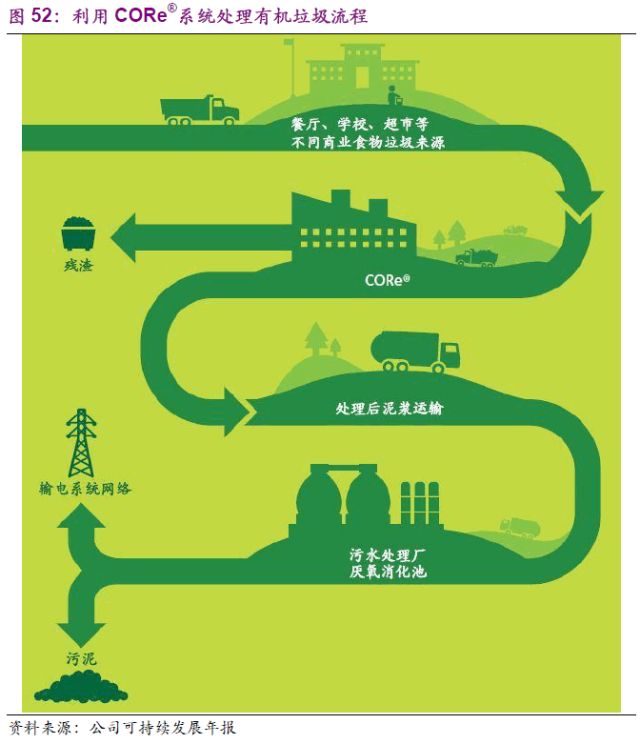

公司还在传统堆肥处理有机垃圾的基础上进行了新技术的研发。公司在年新研发的有机废物集中回收系统(CORe®),通过对商业食物垃圾的处理,制成泥浆后送至污水处理厂的厌氧消化池,可以提升多达70%的厌氧消化的能量产生量。公司在年已有3家处理厂使用CORe®系统处理8000吨的商业食物垃圾,未来仍有扩张计划。